Rahoitusmarkkinakriisi on luonut paineita lisätä pankkien ja yleisesti rahoituslaitosten säätelyä. Ne vastustavat sitä väittäen sen nostavan rahoituslaitosten kustannuksia ja viime kädessä siis heikentävän tavallisten ihmisten hyvinvointia palveluiden kallistuessa. Pitäisikö näitä väitteitä uskoa?

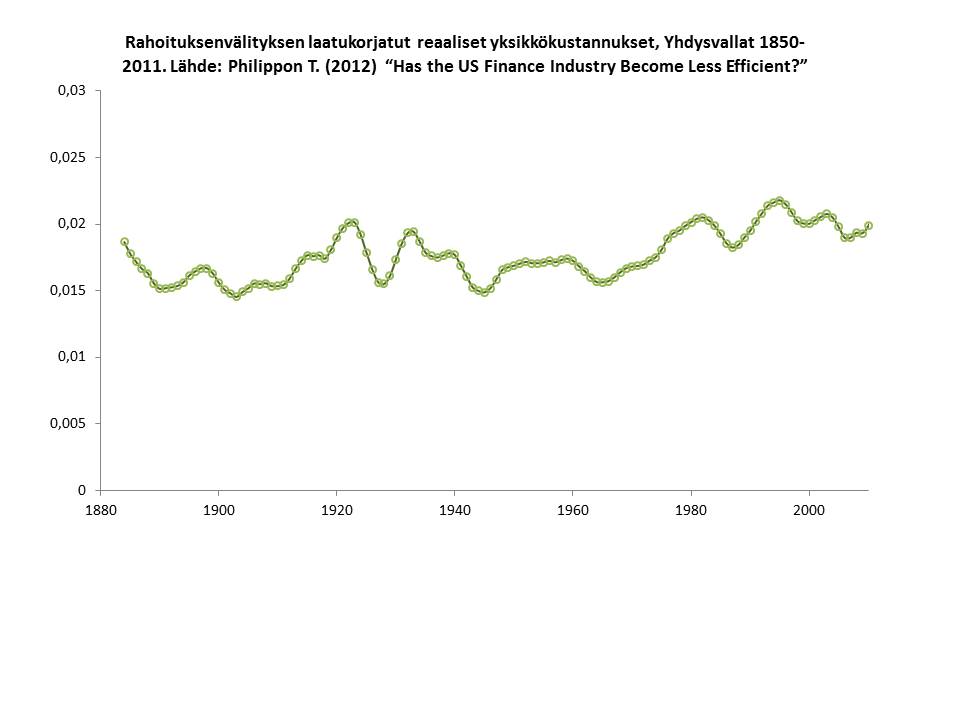

Ehkä ei, aivan kuten niiden väitteet oman pääoman vaatimusten kasvattamisen tuhoisista vaikutuksista ovat katteettomia (ks. Marko Terviön kirjoitus edellä). Thomas Philippon on arvioinut yhdysvaltalaisten rahoituksenvälityksen reaalisten yksikkökustannusten kehitystä viimeisten 160 vuoden aikana. Tämä on tärkeä mitta, koska rahoituksenvälitys on rahoitusjärjestelmän tärkein, ellei peräti ainoa tehtävä. Se sisältää myös säästäjien tarjoaman “pikarahan” muuntamisen rahoitusta etsivien investoijien tarvitsemaksi pitkäkestoiseksi rahaksi. Philipponin keskeinen tulos näkyy tästä kuvasta (myös data löytyy omasta tiedostostaan Philipponin kotisivulta):

Philipponin laskelma kertoo karkeasti ilmaistuna siis sen, kuinka paljon yleisellä hintaindeksillä mitattuna yhden Yhdysvaltain dollarin siirtäminen säästäjältä investoijalle on kehittynyt pitkällä ajalla. Erityisen mielenkiintoista on katsoa, mitä on tapahtunut 1970-luvun puolenvälin jälkeen ja verrata sitä siihen, mitä olisi odottanut tapahtuvan. Tietotekniikan vallankumous alkoi tuolloin ja sen olisi odottanut alentavan välityskustannuksia, alentaahan se huimasti esimerkiksi pankkien toiminnan kannalta tärkeitä informaation hallinnan kustannuksia. Samoin rahoitusmarkkinoiden säätelyä alettiin kaikkialla pikkuhiljaa purkaa mutta erityisesti näin tehtiin Yhdysvalloissa mm. Yhdysvaltojen ulkopuolelle syntyneiden ns. “eurodollarimarkkinoiden” synnyttämien paineiden vuoksia. Jos rahoitusmarkkinalobbareita on uskominen, niin tämänkin olisi pitänyt näkyä reaalisten välityskustannusten laskuna. Mutta, kuten kaikki voimme nähdä, reaaliset välityskustannukset ovat nousseet. Vähittäispankkitoiminnassa kustannukset ovat kylläkin laskeneet.

Philipponin laskelma kertoo karkeasti ilmaistuna siis sen, kuinka paljon yleisellä hintaindeksillä mitattuna yhden Yhdysvaltain dollarin siirtäminen säästäjältä investoijalle on kehittynyt pitkällä ajalla. Erityisen mielenkiintoista on katsoa, mitä on tapahtunut 1970-luvun puolenvälin jälkeen ja verrata sitä siihen, mitä olisi odottanut tapahtuvan. Tietotekniikan vallankumous alkoi tuolloin ja sen olisi odottanut alentavan välityskustannuksia, alentaahan se huimasti esimerkiksi pankkien toiminnan kannalta tärkeitä informaation hallinnan kustannuksia. Samoin rahoitusmarkkinoiden säätelyä alettiin kaikkialla pikkuhiljaa purkaa mutta erityisesti näin tehtiin Yhdysvalloissa mm. Yhdysvaltojen ulkopuolelle syntyneiden ns. “eurodollarimarkkinoiden” synnyttämien paineiden vuoksia. Jos rahoitusmarkkinalobbareita on uskominen, niin tämänkin olisi pitänyt näkyä reaalisten välityskustannusten laskuna. Mutta, kuten kaikki voimme nähdä, reaaliset välityskustannukset ovat nousseet. Vähittäispankkitoiminnassa kustannukset ovat kylläkin laskeneet.

Ilmiölle on vaikea löytää muuta syytä kuin, että rahoituslaitosten toiminnassa kilpailu “ylimääräisistä voitoista”,”renteistä”, on lisännyt kustannuksia, joka on pantu asiakkaiden maksettavaksi, vaikka heille siitä ei ole ollut mitään hyötyä. Philippon tarjoaa yhdeksi mahdollisuudeksi rahoituslaitosten keskinäistä kaupankäyntiä arvopapereilla, joka on paljolti nollasummapeliä. Tätä vaihtoehtoa tukee itse asiassa Philipponin yhdessä Ariell Resleffin kanssa tekemä tutkimus rahoitussektorilla maksettujen palkkojen kehityksestä. Heidän tulostensa mukaan niinä aikakausina, jolloin rahoitusmarkkinoiden säätely on ollut kevyttä tai olematonta (kuten 1980-luvulta alkaen) rahoitussektorilla maksetut palkat ovat olleet “liiallisen” korkeat, korkeammat kuin muilla aloilla on maksettu vastaavanlaisesta tietotaidosta.

“Ylimääräisten voittojen” olemassaolo tietysti houkuttaa rahasta kiinnostuneita lahjakkuuksia ja vinouttaa talouden rakennetta kuten Shleifer, Murphy ja Vishny (”Allocation of Talent”, QJE, 1991, työpaperiversio tässä) ovat argumentoineet, mikä tietysti tulisi ottaa myös huomioon rahoituslaitosten toiminnan kustannuksia arvioitaessa. Sama pätee rahoituslaitosten välisiin liiketoimiin, joiden laajentuminen oli paljolti nykyisen rahoitusmarkkinakriisin taustalla. Tämä loi pitkiä pankkien välisiä rahoitusketjuja, jotka altistivat koko rahoitusjärjestelmän kriisille. Yhden lenkin jouduttua ongelmiin kaikki ketjun osat joutuivat parantamaan omaa asemaansa myymällä arvopapereitaan, koska niiden oma pääoma oli niin pieni, että sen turvin ei tappioita kestetty. Tämän yhtäaikaisen korjausliikkeen vuoksi kaikkien asema heikkeni, tavallisen kansan taskulla piti alkaa taas käydä.

Hyun Song Shin on kirjassaan “Risk and Liquidity” luonut hyvän kehikon tämän prosessin ymmärtämiselle, ensin rahoituslaitosten välisten rahoitusjärjestelyiden kasvulle ja sen romahtamiselle. Shinin teoria auttaa ymmärtämään sen, että rahoitusjärjestelmän luoman sisäisen likviditeetin kasvu ei ole mikään mysteeri, se ei ole mitään leikkirahaa tai muuta omituista. Se kasvaa suhteessa enemmän kuin rahoitusjärjestelmään tulee sen ulkopuolelta rahaa ja supistuu enemmän kuin sieltä lähtee pois rahaa. Se siis kasvaa, kun taloudessa on nousukausi ja supistuu muuta taloutta nopeammin. Lyhyt esitys Shinin teoriasta löytyy tästä.

Rahoituslaitosten välisten pitkien rahoitusjärjestelyketjujen vuoksi yhden rahoituslaitoksen toiminnalla on järjestelmävaikutuksia, sen taloudellisen aseman heikkeneminen voi romahduttaa järjestelmän. Kyse on siis rahoituslaitosten toiminnan aiheuttamasta haitallisesta ulkoisvaikutuksesta, mikä on perusta niiden säätelylle. Shin käsittelee erilaisia vaihtoehtoja (ks. myös tämä Stephen Morrisin ja Shinin artikkeli), yksi vaihtoehto on katto rahoituslaitoksen velkaantumiselle (joka on käytännössä sama asia kuin minimivaatimus omalle pääomallle), toinen on minimivaatimus likviditeetille, jonka vaikutukset myös ovat samankaltaiset kuin oman pääoman kasvattamisella.

Osa edellä kuvatusta pätee automaattisesti myös Suomeen, ovathan suomalaiset rahoituslaitokset osa kansainvälisiä rahoitusmarkkinoita, siis osa järjestelmää, ja siten myös säätelyn tarpeessa. Varmasti täälläkin kuluttajille näkyvä vähittäispankkitoiminta on tullut tehokkaammaksi, mutta rahoitustoimialan reaalisten yksikkökustannusten kehityksestä ei ole tietoa. Niistä olisi hyvä saada selvyyttä, vaikuttavathan nekin muun yritystoiminnan kilpailukykyyn.

Kuitenkin on selvää, että rahoitusalan säätelyä on kiristettävä huomattavasti. Itse asiassa niin paljon, että alan toimijat juuri ja juuri pystyvät pihauttamaan Ayn Randin nimen työpäivän jälkeen. Tai ehkä pihautus pitäisi delegoida alan edusmiehelle/-naiselle. Mutta eikös niin ole käynytkin?

Avainsanat: järjestelmäriski, rahoituksenvälitys, rahoituslaitokset, säätely, yksikkökustannukset

Aihealueet: Julkinen talous, Rahoitus

Pertsa, eikö tämä selkeästi osoita että rahapolitiikka on nimenomaan ollut liian löysää euroalueella:

http://www.frbsf.org/publications/economics/letter/2011/el2011-18.html

” 0-korkotasapainossa valtion mahdollisuus rahoittaa budjettivajeita “setelirahoituksella” rauhoittaa markkinoita, koska inflaatiopaineita ei ole.”

… eikä setelirahoitus 0-korkotasapainossa (ja vaajan kysynnän vallitessa ) siis ilmeisesti luo inflaatiopaineita, ainakaan pitkä korko ei sitä indikoi, ainakaan UK.ssa, Krugmanin mukaan, vaan tällä hetkellä pitkä korko muodostuukin ihan muiden sääntöjen mukaan kuin liquidity trapin ulkopuolella, fine.

Tämä on ihan selkeää. Kai. Vähän tossa on ad hocin makua mutta keskustelun pohjaksi ihan tän voi hyväksyä.

Mut miks ihmeesä eri korkotason ( tai kysyntätilanteen) vallitessa tämä mahdollisuus tarvittaessa rahoittaa setelirahoituksella budjettivajeita ei enää olekaan markkinoita (korkotasosa?) rauhoittava tekijä?

Tutkimuksissa on tarkasteltu nimenomaan rahapolitiikkaa ennen kriisiä, jonka on väitetty liian keveää, näyttöä tästä ei ole. Viime aikojen rahapolitiikka ei todellakaan ole noudattanut Taylorin sääntöä siitä yksinkertaisesta syystä, että nimelliskorkoja on hankala saada negatiivisiksi (toki yritystä nyt on, Tansakassa jo verotetaan pankkien keskuspankkitaletuksia ja muitakin suunnitelmia rahan liikkelle potkimiseksi on).

Ai niin, Nobelin palkintoja on tullut myös Krugmanille, Stiglitzille, Tobinille, kaikille myös tutkimuksista, joilla on relevanssia nykyongelmien ymmmärtämiseksi.

Taidan nyt lopetella omalta osaltani keskustelun, johon eksyin siksi, etten tahdo keksiä laskuharjoitustehtäviä. Mutta ongelma taisi juuri ratketa.

Pertti, tarkoititko että ennen vuotta 2007 kaikki oli hyvin? Yhtenä päivänä vaan huomattiin että velkavipua on käytetty liikaa ja yhtäkkinen velkavivun purku ja rahoitusmarkkinoiden keskinäinen epäluottamus johti tuotannon samanaikaiseen alenemiseen kaikkialla?

Pertti, jos tuotanto on velkavivutettuna korkealla tasolla, työttömyys on alhaista ja hyödykeinflaatio maltillista niin ei ole ihme että näitä mittaavan säännön mukaan kaikki on hyvin!

Eikä noiden taloudellisten estimoitujen suhteiden stabiliteetista kannata liikaa puhua, niillä on taipumus hajota.

Itävaltalainen raha- ja pääomateoria perustuu Knut Wicksellin, Ludwig Misesin ja Friedrich Hayekin luomalle perustalle. Hayek sai Nobelin muistopalkinnon juuri suhdannevaihteluiden teoriastaan.

Ennen kun siirrytään off topiciin, käytän mahdollisuuden kiittää kaikkia blogin kirjoittajia.

Tämä on kiinostavinta mitä Suomessa on pitkään aikaan tapahtunut.

Viimeaikaisen tutkimuksen perusteella korkojen liiasta alhaisuudesta ainakaan suhteessa Taylorin sääntöön ei ole mitään näyttöä, eikä muutakaan näyttöä löydy. VoxEU:ssa on ollut monta mielenkiintoista kirjoitusta aiheesta ja yleisesti rahapolitiikan väitetyistä hyvistä ja huonoista vaikutuksista ennen kriisiä.

Sekoiluteorioille syntyy aina kysyntää suhdannehuipuissa ja lama-aikoina.

Itävaltalainen näkökulma on edelleen se että markkinakorot olivat keskuspankkien toimien seurauksena globaalisti epätasapainossa, käytännössä liian alhaiset.

Velan keinotekoisen alhainen taso mahdollist samaan aikaan joissain maissa ylikulutusta ja toisaalla vääriä investointeja. Keskuspankkien mittareilla asiat menivät hyvin kun varallisuusesineiden hintojen muutoksia ei oteta inflaationa huomioon.

Fisheriläinen velka-deflaatio seuraa shokin jälkeen ja samanaikainen velkavivun purku tuottaa taantuman.

Jollain tasolla talouden rakenteen on kriisin jälkeen muututtava, mutta taantuma ei sitä saa aikaan. Se aiheuttaa kustannuksia syrjimättä ketään..

Käsittääkseni Krugmanin kanta on täysin selvä ja johdonmukainen: 0-korkotasapainossa tavanomaisen taloustieteen ja MMT:n implikaatiot ovat samankaltaiset, joten niitä ei voida verrata. Keskuspankkien ja valtion tilejä on 0-korkotilassa mahdotonta pitää erillään (sen yritin sanoa edellisessä blogikirjoituksessani). Tämä ei tee MMT:stä järkevää teoriaa, se tekee siitä vain turhan tarpeettoman, se edistä asian ymmärtämistä.

Talouden normaalitilanteen erittelyssä MMT on täyttä sotkua. Krugman ei ole lähestynyt MMT:tä Englanti-kommenteillaan, 0-korkotasapainossa valtion mahdollisuus rahoittaa budjettivajeita “setelirahoituksella” rauhoittaa markkinoita, koska inflaatiopaineita ei ole.

“Rahamystikot” vs. ???

No tulevat taloustieteilijät kykenevät sitten evidenssin perusteella paremmin arvioimaan sen minkä leirin näkemykset kykenivät parhaiten ennustamaan talouden kehitystä ja kenen poliittiset suositukset olisivat parhaiten tukeneet yhteiskunnallisia tavotteita. Ottakaamme nyt vastaan se mitä olemme tilanneet.

@Kari T:

Jos haluaa argumentoida ipse dixit MMT:ttä vastaan, niin kannattaa valita jokin Krugmania turvallisempi auktoriteetti.

Krugman on tämän vuoden puolella ryhtynyt esittämään niin pahasti rahamystiikalta haiskahtavaa argumentointia, että mä en hämmästyis lainkaan virallisesta leirinvaihtoilmoituksesta.

Jos halutaan esitellä “auktoriteetteja” niin tuoreempi näkemys:

http://www.economonitor.com/lrwray/2013/05/06/by-jove-hes-got-it-krugman-finally-adopts-mmt-and-so-does-summers/

Paul Krugmanin selkeä kirjoitus sekavista rahamystikoista:

http://krugman.blogs.nytimes.com/2011/08/15/mmt-again/

Artturi kirjoitti: “Pasi Pulkkinen: heh, niin ma vahan ajattelinkin. ”

Että… ???

Kiinostaa tietää minkälaisia ajatuksia tämän palstan seuraajilla on. Taloustieteilijöiden ajatukset ovat muuttumassa, ja mielenkiintoista on seurata miten se tehdään “tyylikkäästi”.

Pasi Pulkkinen: heh, niin ma vahan ajattelinkin.

“Jos pankilla ei oo holveissa ja keskuspankin tileillä talletuksien verran rahaa, niin missä ne sit on, jos niitä ei oo laitattu eteen päin?

Voitko selittää mitä sä tarkotat tolla pääoman katoomisella? Mä en nää miten se liittyy tähän asiaan.”

Otsikosta ollaan jo kyllä karattu. Liikepankkiraha on eri asia kuin keskuspankkiraha. Tästä johtuu rahatalouden mekaniikan kiemurat. Rahatalouden mekaniikaan voi tutustua selkokielisesti ja melko kansantajuisesti “Raha ja talous” -blogissa.

Pasi Pulkkinen:

Jos pankilla ei oo holveissa ja keskuspankin tileillä talletuksien verran rahaa, niin missä ne sit on, jos niitä ei oo laitattu eteen päin?

Voitko selittää mitä sä tarkotat tolla pääoman katoomisella? Mä en nää miten se liittyy tähän asiaan.

Artturi Bjork kirjoitti: “Siis meinaat, etta normiaikoina pankeilla on holveissa ja keskuspankin reserveina vahintaan saman verran rahaa ku niilla on talletuksia? Eli etta ne ei lainaa talletuksia ollenkaan eteen pain?”

Kun liikepankki luo rahaa (liikepankkirahaa) allekirjoitettua velkapaperia vastaan eikä velanottajan siirrä rahaa toiseen pankkiin, pysyy pankin tase tasapainossa. Tällöin ei tarvita mitään transaktioita keskuspankin kanssa keskuspankkirahalla (paitsi kassavarantovaatimuksen verran keskuspankkirahaa jälkikäteen määritetyn määrän). Jos tilisiirtoja tehdään toisiin pankkeihin hoidetaan nämä päivän päätteeksi nettomääräisinä summina keskuspankkirahalla, joko markkinoilta hankitulla tai keskuspankista lainatulla. Nyt muistakaamme että keskuspankkiraha on setelien lisäksi virtuaalista valuuttaa keskuspankin omilla tileillä.

Siis pankeilla ei ole eikä tarvitse olla holveissaan ja keskuspankin tileillä talletuksiensa verran valuuttaa. Eikä tililtäsi katoa pääomaa kun pankki lainaa jollekin toiselle.

Vivutusaste on oikeastaan riskipuskurin mittari. Lopputuloshan on sama laski sen sitten saamisista tai vastuista.

Joiltain näköjään menee saamiset ja velat iloisesti sekaisin…

Tilillä oleva luku on pankin velkaa asiakkaalle, vaadittaessa takainsinmaksettava lyhytaikainen velka. Sillä ei ole suoraan tekemistä sen kanssa mihin varoihin pankki on sijoittanut ottamansa velan tai omistajien pääoman. Pankki varovaisuussyistä voi pitää varoissa likvidejä saamisia.

Pankin oman pääoman suhde taseen oikeaan puoleen kuvaa vivutusastetta, likvidien varojen suhde kokonaissaamisiin kuvaa maksuvalmiusastetta ja oman pääoman suhde kokonaissaamisiin kuvaa pääoman muodostamaa riskipuskuria.

Tallettaja yksinkertaisesti luottaa siihen että pankki hoitaa velvoitteensa vaikka pankki harjoittaakin maturiteetti-transformaatiota ja saamisten altistamista luottoriskille…:)

Pasi Pulkkinen:

Siis meinaat, etta normiaikoina pankeilla on holveissa ja keskuspankin reserveina vahintaan saman verran rahaa ku niilla on talletuksia? Eli etta ne ei lainaa talletuksia ollenkaan eteen pain?

Mikko, allekirjoitettu velkapaperi on pankin saatavia jota vastaan pankki luo velallisen tilille lainasumman pääomaa. Esimerkissäsi myyjän tallettaessa kauppasumman tilille ei pääoma katoa jos myyjä itse ei lyhennä omaa mahdollista lainaansa. Pääomat (euromääräiset) syntyvät velasta ja katoavat velkaa lyhennettäessä. Pääoma = velka.

Pasi, toteat että kun ” allekirjoitat esimerkiksi asuntolainapaperin syntyy lainasumman verran uutta rahaa”. Miten on, kuoleeko tuo raha jos asunnonmyyjä menee ja tallettaa kauppasumman pankkiin? Ja kun vielä ” lyhennät lainaa vähenee liikkeellä olevan pääoman määrä lyhennyksen verran”, käykö tässä niin että pääoman määrä tällaisen, vaikkapa sijoitusasunnon, kaupan myötä vähenee alkuperäisestä?

Miksi verotus ja kirjanpito nykyäänkin tekevät niin suuren eron sen välille miten jonkun hankkeen rahoitus on rakenteellisesti järjestetty? Lopputulos on kuitenkin se, että varat on käytetty tuotannontekijöiden hankkimiseen..

No, toisaalta kirjanpito on tekniikkaa ja sovittujen käytäntöjen noudattamista..

Kyllä hajautuneessa resurssien allokoinnin järjestelmässä pankkitoiminnalla ja rahoitusmarkkinoilla ylipäänsä on suuri merkitys että voimavarat kohdistuvat tehokkaasti.

Itseasiassa keskitetyssä järjestelmässä ei ole markkinoita eikä välttämättä edes mitään tapaa, jolla tarpeiden ja tuotantomahdollisuuksien välillä voi tehdä valintoja.

Tietysti olisi teoriassa mahdollista olla vain suorat rahoitusmarkkinat, ei rahoitusta välillisesti järjestäviä instituutioita.

Rahoituksen kysyntä on luonnollisesti johdettu tuotannontekijöiden kysynnästä ja se puolestaan erilaisten hankkeiden keskinäisestä tuottojärjestyksestä. Yrityksen pääomarakenne taas voidaan johtaa erilaisten tarpeiden yhteensovittamisesta, esim. velkavivun käytölle voi tulla raja siitä millaisia velkaan liittyviä sopimuksia on aiemmin tehty.

“No eiks ne nyt lainaa myös niitä säästäjien pääomia eteenpäin?”

Oletko huomannut tililtäsi katoavan rahaa ilman että olet itse sijoittanut sitä?

Kun menet pankkiin ja allekirjoitat esimerkiksi asuntolainapaperin syntyy lainasumman verran uutta rahaa, ja kun lyhennät lainaa vähenee liikkeellä olevan pääoman määrä lyhennyksen verran. Näin raha syntyy ja tuhoutuu. Tililläsi olevat rahat ovat vain säilytyksessä ja pankit tarvitsevat niitä vain siten että voivat kattaa kassavarantovaatimukset (jotka nekin nykyään määritetään jälkikäteen ja jos niitä ei löydy markkinoilta niin keskuspankki lainaa ne automaattisesti).

”Siis eiks niiden investointien ja asiakkaiden riskien arviointi oo hyödyllistä? Mikä sitä työdytöntä työtä on?”

Niin kuin huomaat kirjoitin ”…sisältää PÄÄOSIN työtä…” ja tämä tarkoitti juuri sitä että riskien arviointi ja yleisesti investointien kannattavuuden arviointi on sitä hyödyllistä työtä. Pankkien ja finanssisektorin toiminta sensijaan sisältää valtavasti toimintaa joka on täysin hyödytöntä ja joka perustellaan sillä että tällä toiminnalla muodostaa rahoitusmarkkinat, jotka sitten ohjaavat ”sijoittajien pääomat” tehokkasti kannattavimmille investoinneille.

Kun ymmärrämme pääomien syntymekanismin asettu tämä rahoitussektorin merkitys oikealle tasolle. Reaalitalouden kannalta tärkeä investointien rahoitus ei vaadi säästettyjä pääomia vaan pääomat luodaan pankissa. Investointien omarahoitusosuus toki kerätään säästäjien pääomista, mutta tämän sovitun järjestelmän (omarahoitusosuus) tarkoitus on auttaa pankkeja erottelemaan investoinnit, joihin on luottamusta markkinoilla niistä joihin kukaan ei luota. Eli jos investointi on tutkittu ja kannattavaksi havaittu tai siihen on muuten luottamusta, löytyy siihen myös omarahoitusosuus ja pankilta säästyy selvittelyn vaivaa.

Pörssin merkitys alun perin oli juuri säästäjien pääomien kerääminen investointeihin. Nykyään on aiheellista kysyä mitä päämäärää sen toiminta erityisesti hyödyttää – uusinvestointejako vai johdon palkitsemisjärjestelmiä vai vain pörssiä itseään…

Rahan tarkoitus on kiertää. Raha joka ei kierrä vaan holvaantuu pankkitileille, ei ole välittämässä talouden transaktioita. Holvaantuneen pääoman (likviditeetin lasku) välitystehtävän korvaamiseksi täytyy jonkun velkaantua taloudessa eli luoda uutta pääomaa (likviditeetin lisäämiseksi).

Kansanperinteestäkin juontuva säästäväisyyden kulttuuri kosketti aikoinaan talouden hyödykkeitä - ruokaa, tarvekaluja, hyötyeläimiä, kaikkea elämälle tarpeellista. Tuolloin säästäväisyys ja ahkeruus olivat selviytymisen edellytys etenkin pohjoisessa talvessa. Tämän säästäväisyyden kulttuurin siirtyminen symboolitalouteen (rahatalouteen) on kuitenkin ollut talouden toiminnan kannalta negatiivista. Rahan on virrattava ja välitettävä transaktioita. Jos pääomat holvaantuvat liikaa seuraa siitä epävakautta talouteen velallisien tilanteen vaikeutuessa jos talous ei kasva riittävästi. Lisäksi holvaantumisella on pitkän ajan vaikutuksia reaalitalouden tuotannon suuntautumiseen kohti elitististä, tuhlailevaa kulutusta.

Taloustieteessä opetettava ”säästöjen välittäminen investointeihin” yhdessä symboolitalouden säästäväisyyskulttuurin kanssa ovat vaikeuttamassa ymmärryksen leviämistä rahatalouden mekanismeista. Tämä ongelma näkyy myös Euro-kriisin hoidossa.

Pasi Pulkkinen:

No eiks ne nyt lainaa myös niitä säästäjien pääomia eteenpäin?

Siis eiks niiden investointien ja asiakkaiden riskien arviointi oo hyödyllistä? Mikä sitä työdytöntä työtä on?

“…rahoitusjärjestelmän tärkein, ellei peräti ainoa tehtävä. Se sisältää myös säästäjien tarjoaman “pikarahan” muuntamisen rahoitusta etsivien investoijien tarvitsemaksi pitkäkestoiseksi rahaksi…”

Pikku huomio: tämän joku voisi ymmärtää, niin että pankit lainaavat säästäjien pääomia eteenpäin aivan kuten taloustieteen peruskurssien oppikirjoissa esitetään. Se ei kuitenkaan kuvasta pääomien todellista syntymekanismia.

Aihe sinänsä on käsittelemisen arvoinen. Koska pankit luovat pääomat itse jää merkittävimmäksi kustannukseksi se työ jonka pankki joutuvat tekemään investointien ja asiakkaiden riskien arvioimiseksi. Tietenkin säästöille maksetaan jotakin korkoa, mutta siinä on kyseessä enemmän pankkijärjestelmän tapa kuin tarve. Rahoitusala tosiaankin sisältää pääosin työtä, joka on reaalitalouden kannalta hyödytöntä ja jota mielellään perustellaan puhumalla “rahoitusmarkkinoista” ja “rahoitusinstrumenteista” ym. muodikkaista myyteistä.

Mielenkiintoisia ajatuksia. Ehkä jutussa olisi pitänyt kerrata ne toimet, joilla rahoitusmarkkinoiden toimintaa on tarkoitus säädellä lähivuosina. Kun jutun lopussa päädytään vaatimaan rahoitusalan sääntelyn tiukentamista, niin mitä se tarkoittaisi jo päätettyjen ja suunniteltujen toimien lisäksi ottaen huomioon EU:n ns. pankkiunionin ja pankkivalvonnan.